以下曲径在中欧基金2022年度权益投资策略会演讲的实录摘要

日前,中欧基金在上海举办主题为看见的2022年度权益投资策略会策略会上,中欧基金量化投资总监曲径带来题为《基本面逻辑上的量化投资》的分享,介绍了中欧基金量化团队是如何通过基本面逻辑驱动,实现数据赋能的基本面量化投资策略

记者了解到,中欧基金黄金战队量化投资总监曲径,拥有14年从业经验,自2015年起在国内管理公募基金她本科毕业于复旦大学数学系,硕士就读于全球计算机专业TOP3的卡内基梅隆大学计算金融专业在加入中欧基金之前,曲径曾任职于美国知名量化投资机构千禧年基金她擅长借助大数据赋能进行系统化投资,追求为持有人带来持续稳定的超额收益

曲径认为,做基本面量化策略的难点,并非在于构建模型或者系统化自动化交易,而是在于找到基本面逻辑通过根据各行业基本面逻辑的单独建模,持续检验逻辑,优化模型,基本面量化策略力争比市场更快发现行业拐点和投资机会

以下曲径在中欧基金2022年度权益投资策略会演讲的实录摘要:

今天,我想跟大家分享一下我们的投资理念大家都知道,量化投资很难一个人单打独斗我们基本面量化团队,成长于中欧基金体系化投研中,我们团队内部也有老中青三代研究员梯队

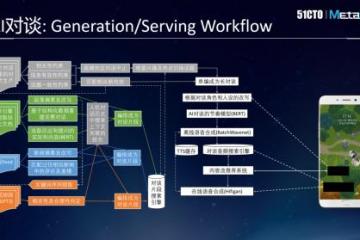

我们中欧基金量化团队所采取的策略,跟很多同行不太一样我们的量化策略是基于中欧基金最擅长的长线基本面投资我们所处的位置,介于传统基本面投资和因子投资之间的基本面量化是把行业和个股的核心逻辑抽取出来,通过建模的手段,以大数据赋能的方式来进行投资

如果说基本面深度研究,是像聚光灯一样,在一个特别擅长的板块,深耕细作那么,量化投资更像是雷达扫描一样,会在市场非常多的板块上,监控机会也就是说,我们希望以雷达扫描的方式,能够通过宽度,来弥补量化模型在深度上的不足,这就是我们和基本面最大差异

那么,我们跟传统的多因子有什么不一样呢多因子大家非常熟悉,包括传统PB—ROE框架下的多因子,也包括这两年越来越多进入大家视野的量化私募在我看来,抽象地讲,多因子的框架就是一个基于横截面上,在截面上互相比较的框架,比如PB—ROE可以去横向比较汽车,消费,地产板块,也可以用于在行业内比较不同的公司而我们基本面量化策略,是从横截面比较框架,再向下下沉一步,用真正基本面研究视角的数据和逻辑用来建模

举个例子,比如说汽车研究员看什么乘联会和中汽协每个月的汽车销量数据,还要去注意4S店的库存,车厂里面的库存不仅是这些,历史上购置税减免周期,乘用车补贴周期,这些我们都会放到数据模型里面当建出这样的模型时,我们才能拿着结果,与基本面投资的同事在同一思维逻辑去对话

我在美国千禧年基金工作时,90%以上的时间都在挖因子可是,现在做基本面量化,我们很多时间都在跟基本面研究员们讨论问题,跟行业专家讨论逻辑

做基本面量化最难的地方在哪里呢有人可能认为最难的是构建模型,系统化自动化交易 其实,我做这么长时间,感受到整个事情最难的在第一步,叫找到基本面逻辑我们不是高频交易,我们的优势,绝对不在于有超算服务器沙子上建不起摩天大楼,对于基本面量化来讲,最重要的一点是,模型要搭在坚固的基本面研究之上,这才是考验基本功的地方基本面逻辑驱动,量化赋能,才能搭建起可信度高的模型,争取为投资者带来更稳健的超额收益

注:引自CS Rankings发布的2020—2021全球大学CS专业排名

风险提示:基金有风险,投资需谨慎以上内容仅供参考,不预示未来表现,也不作为任何投资建议其中的观点和预测仅代表当时观点,今后可能发生改变

未来,中欧基金将继续坚持“长期基本面投资理念”,持续打造优质基金,努力创造卓越的长期业绩,在服务个人养老金投资需求的同时,努力与各类金融机构合作,为养老金金融产品提供优质的底部配置和服务支持。